Situation monétaire 2022

Confus avec la multitude d’informations sur l’économie de l’Algérie ? À la recherche des données essentielles pour une compréhension rapide ?

Algeria Business éclaire votre chemin avec des analyses précises et des données essentielles. Nous vous proposons un accès aux statistiques à jour concernant les principaux agrégats monétaires de l’économie algérienne, provenant de la Banque d’Algérie et du ministère des Finances, enrichies par des perspectives globales issues d’organismes internationaux tels que le FMI, la Banque Mondiale, ainsi que des analyses de la presse spécialisée. Naviguez à travers nos ressources pour une compréhension approfondie et actualisée.

Situation monétaire

La situation monétaire d’un pays englobe divers aspects de son économie liés à sa monnaie, sa balance des paiements, ses taux de change, ses réserves de devises et son système bancaire. Surveiller cette situation est essentiel, car elle peut influencer les décisions d’investissement, les échanges commerciaux et les transactions internationales.

En Algérie, la situation monétaire revêt une importance particulière. Le pays dépend fortement des exportations de pétrole et de gaz pour ses revenus. Ces dernières années, l’Algérie a fait face à une baisse des prix de l’énergie et à une inflation élevée. Il est donc crucial de suivre de près l’évolution de ces indicateurs monétaires pour comprendre l’état de l’économie algérienne.

La politique monétaire en Algérie est gérée par la Banque d’Algérie. Celle-ci doit équilibrer les objectifs de stabilité des prix, de croissance économique et de stabilité financière. Elle doit également tenir compte du contexte international, des taux de change et des pressions inflationnistes. La situation monétaire en Algérie est un enjeu majeur pour l’économie du pays, et les autorités doivent prendre des mesures appropriées pour maintenir la stabilité et favoriser la croissance économique.

Situation monétaire en Algérie en 2022

L’année 2022 a été une période charnière pour l’économie algérienne, marquée par des défis significatifs et des opportunités de croissance. Le rapport annuel sur l’évolution économique et monétaire en Algérie offre une analyse approfondie de la conjoncture macroéconomique et financière du pays, soulignant les principales difficultés rencontrées et les avancées réalisées.

Contexte international et impact sur l’Algérie Le contexte international en 2022 a été particulièrement difficile, avec une série de chocs exogènes qui ont influencé l’économie mondiale. La pandémie de COVID-19, le conflit russo-ukrainien, la crise énergétique et une tendance globale au resserrement monétaire ont contribué à ralentir la croissance économique et à provoquer une inflation importante.

Dynamique de l’économie algérienne En dépit de ces turbulences, l’Algérie a connu une reprise économique avec une croissance de 3,2 %, succédant à une récession de 5,1 % en 2020 et un rebond de 3,4 % en 2021. Cette performance est principalement attribuable à l’expansion des secteurs non liés aux hydrocarbures, tels que l’agriculture, l’industrie et les services, tandis que le secteur des hydrocarbures a légèrement reculé.

Inflation et mesures de la Banque d’Algérie L’inflation annuelle moyenne a grimpé à 9,70 %, en hausse par rapport à 5,04 % l’année précédente. Cette augmentation est le résultat de la montée des prix des denrées alimentaires, des biens importés et des ajustements du taux de change du dinar. Face à cette pression inflationniste, la Banque d’Algérie a adopté une politique monétaire restrictive.

Amélioration financière et défis à relever Sur le plan financier, l’Algérie a enregistré une amélioration notable avec un excédent de 18,47 milliards de dollars dans la balance des paiements et une augmentation des réserves de change atteignant 60,99 milliards de dollars à la fin de l’année. Le déficit budgétaire a été considérablement réduit à 0,7 % du PIB, grâce à une augmentation substantielle des recettes fiscales, en particulier celles issues des hydrocarbures.

Malgré une base économique solide, l’Algérie doit relever plusieurs défis majeurs, notamment la persistance de l’inflation, les enjeux de financement de l’économie, la nécessité de diversifier les exportations et la réforme structurelle indispensable du secteur bancaire. Ces éléments sont cruciaux pour assurer la stabilité et la croissance économique à long terme du pays.

Chiffres clefs

Balance des paiements

La balance des paiements est un document comptable qui résume les transactions économiques d’un pays avec le reste du monde sur une période donnée. Elle est essentielle car elle reflète la santé économique d’une nation, indiquant sa capacité à financer ses importations de biens et services et sa position dans l’économie mondiale.

En Algérie, la balance des paiements est un indicateur clé de la stabilité économique. Elle permet de surveiller et d’analyser les flux financiers internationaux et d’évaluer l’efficacité des politiques économiques. Un solde positif, ou excédent, signifie que le pays a vendu plus à l’étranger qu’il n’a acheté, ce qui peut conduire à une accumulation de réserves de change.

La balance des paiements se compose principalement de deux comptes :

Le compte courant, qui inclut le commerce de biens et services, les revenus des investissements et les transferts unilatéraux.

Le compte financier, qui enregistre les investissements directs et de portefeuille, ainsi que d’autres investissements financiers.

La surveillance attentive de la balance des paiements est cruciale pour guider la politique économique en Algérie. Elle permet aux autorités de prendre des mesures appropriées pour maintenir la stabilité économique et financière du pays. Par exemple, si l’Algérie connaît un déficit commercial, des ajustements peuvent être nécessaires pour équilibrer les flux monétaires et prévenir d’éventuelles crises

Compte des transactions courantes et de capital

En 2022, l’Algérie a renversé la tendance économique de l’année précédente, passant d’un déficit de 4,57 milliards de dollars en 2021 à un excédent substantiel de 19,30 milliards de dollars dans la balance courante et de capital. Cette amélioration remarquable s’est produite malgré les déficits persistants dans les services, les revenus primaires et le compte de capital. L’excédent a été principalement généré par une augmentation significative du solde de la balance commerciale, qui est passé de 1,23 milliard de dollars en 2021 à 26,77 milliards de dollars en 2022, malgré un déficit accru de 696,63 millions de dollars dans la balance des services hors facteurs. De plus, le solde de la balance des revenus secondaires a connu une hausse de 182,30 millions de dollars, atteignant 2,14 milliards de dollars.

Malgré une légère augmentation des importations de biens, la balance commerciale a affiché un excédent de 26,77 milliards de dollars en 2022, contre 1,23 milliard de dollars en 2021, marquant une progression de 25,54 milliards de dollars. Les exportations totales de biens ont grimpé à 65,53 milliards de dollars, soit une augmentation de 26,89 milliards de dollars par rapport à l’année précédente.

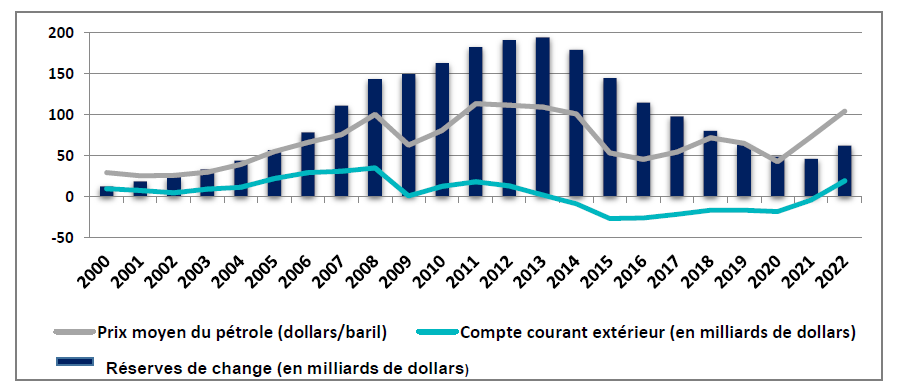

Les exportations d’hydrocarbures, représentant 90,88 % du total des exportations, ont augmenté de 74,84 % en 2022. Après une chute des prix du pétrole entre 2019 et 2020, le prix moyen du baril de Brent a rebondi à 72,75 dollars en 2021, puis à 103,65 dollars en 2022, marquant une hausse de 42,47 %. Les prix moyens annuels du gaz naturel et du gaz naturel liquéfié ont également connu des augmentations notables, respectivement de 178,50 % et 104,59 %, malgré une baisse des quantités exportées.

Cette augmentation des prix a entraîné une hausse des exportations d’hydrocarbures de 25,49 milliards de dollars, passant de 34,06 milliards de dollars en 2021 à 59,55 milliards de dollars en 2022. Les exportations de biens hors hydrocarbures ont également atteint un record de 5,98 milliards de dollars à la fin de 2022, en hausse de 30,57 % par rapport à 2021.

Les exportations de produits semi-finis, qui constituent 85,1 % des exportations de biens hors hydrocarbures, ont augmenté de près de 46 %, passant de 3,486 milliards de dollars à 5,086 milliards de dollars. Parmi ces produits, les fertilisants ont connu la plus forte hausse, atteignant 3,243 milliards de dollars contre 2,119 milliards de dollars l’année précédente. Les produits ferreux et en acier ainsi que les exportations de ciment ont également enregistré des hausses significatives.

En résumé, l’année 2022 a été témoin d’une performance économique positive pour l’Algérie, caractérisée par un excédent considérable dans la balance des paiements et une augmentation notable des exportations, en particulier dans le secteur des hydrocarbures et des produits semi-finis.

Compte Financier

En 2022, le solde du compte financier (hors avoirs de réserve) a enregistré un déficit de 795 millions de dollars, comparé à un excédent de 3,16 milliards de dollars en 2021. Cette baisse s’explique principalement par la diminution des investissements directs étrangers en 2022, ainsi que par l’allocation exceptionnelle des droits de tirage spéciaux initiée par le Fonds Monétaire International, qui avait eu un impact sur le solde du compte financier en 2021.

En ce qui concerne les investissements directs nets, ils ont connu des entrées nettes de 19,97 millions de dollars à la fin de décembre 2022, contre 921,20 millions de dollars à la fin de décembre 2021. L’année 2022 a été marquée par un solde exceptionnel concernant les investissements étrangers en Algérie, résultant de désinvestissements importants réalisés cette année-là. L’État algérien a acquis les parts de VEON Holding dans le capital d’Omnium Télécom Algérie (OTA) via le Fonds National d’Investissement (FNI), entraînant des transferts financiers d’environ 682 millions de dollars. De plus, l’actionnaire Global Telecom Holding S.A.E a également désinvesti pour environ 68 millions de dollars US au cours de la même année.

Ainsi, les flux nets des investissements étrangers en Algérie sont passés de 870 millions de dollars en 2021 à 91 millions de dollars en 2022 (y compris les prêts intragroupes). En ce qui concerne les investissements algériens à l’étranger, ils ont connu une augmentation significative en 2022 par rapport à 2021, avec des sorties nettes d’environ 71,13 millions de dollars, contre des entrées nettes de 51,54 millions de dollars en 2021. Cette année, les transferts effectués par quatre banques publiques algériennes, notamment la Banque Extérieure d’Algérie (BEA) et la Banque Nationale d’Algérie (BNA), ont ouvert un nouveau créneau pour les investissements algériens à l’étranger.

Position extérieur globale

Depuis 2014, les importants déficits de la balance des paiements ont conduit à une réduction significative des réserves de change du pays. Les réserves sont passées de 182,22 milliards de dollars en décembre 2011 à seulement 45,30 milliards en décembre 2021, représentant une baisse de plus de 75% en dix ans. Cela équivaut à une diminution moyenne de près de 14 milliards de dollars chaque année.

Malgré cette baisse continue, le niveau des réserves est encore considérable. À la fin de 2022, grâce à un excédent de la balance commerciale, ces réserves ont légèrement augmenté pour atteindre 60,99 milliards de dollars, ce qui couvre environ 16 mois d’importations de biens et services. La dette extérieure à moyen et long terme reste faible, à 0,90% du PIB en 2022. Cette gestion des réserves a aidé l’économie à résister à la chute des prix du pétrole depuis juin 2014.

Il est crucial que l’utilisation de ces réserves de change soit prioritairement orientée vers le financement des importations nécessaires à la croissance des investissements productifs, notamment dans les secteurs manufacturiers et les services productifs. Ceci est essentiel pour diversifier l’économie et augmenter les exportations non liées aux hydrocarbures.

La dette extérieure totale s’élevait à 3,036 milliards de dollars à la fin de 2022, en légère baisse par rapport à 3,070 milliards en 2021. La dette à moyen et long termes a également diminué, passant de 1,473 milliard en 2021 à 1,292 milliard en 2022, en partie grâce à des remboursements et à des conditions de taux de change favorables.

La majeure partie de cette dette à moyen et long terme est constituée de prêts multilatéraux. En 2022, l’encours de la dette des maisons mères à leurs filiales en Algérie a augmenté légèrement, atteignant 235 millions de dollars. Parallèlement, la dette à court terme a continué d’augmenter, principalement due aux crédits pour financer les importations.

Evolution des réserves de change 2000 -2022

Taux de change

En 2022, les fluctuations monétaires ont marqué les économies mondiales, particulièrement avec l’ascension du dollar américain. Ce renforcement de la devise américaine s’est déroulé dans un contexte de reprise économique mondiale et de mesures prises par les banques centrales pour contenir l’inflation. Voici une analyse détaillée de l’évolution des principales devises par rapport au dollar américain et les implications pour l’économie algérienne.

Le dollar américain a beaucoup augmenté de valeur par rapport à la plupart des grandes devises mondiales. Cette hausse s’est produite dans un contexte de reprise économique et de hausse des taux d’intérêt par la banque centrale américaine (la FED) pour lutter contre l’inflation élevée. Sur l’année, le dollar s’est renforcé d’environ 12,3 % face à l’euro, de 11,6 % contre la livre sterling, et de 4,5 % vis-à-vis du yuan chinois. En comparaison, il y avait eu une baisse de sa valeur en 2021 contre ces devises.

Le dollar s’est également renforcé face au rand sud-africain et au dollar canadien, alors qu’il avait perdu de la valeur contre ces mêmes monnaies l’année précédente. Par contre, il continue de gagner du terrain contre le yen japonais, avec une hausse impressionnante de 19,8 % en 2022, mais il a perdu de la valeur par rapport au réal brésilien, avec une baisse de 4,3 %.

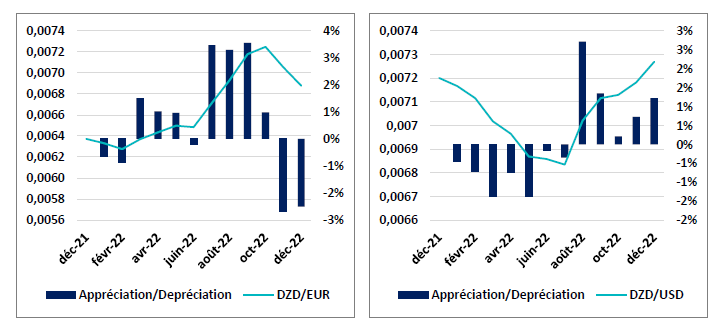

Dans ce contexte, et malgré la reprise des prix du pétrole et de l’économie en général, le dinar algérien a surtout suivi la tendance du dollar par rapport à l’euro. En 2022, le dinar algérien a perdu 4,9 % de sa valeur face au dollar mais a gagné 6,8 % face à l’euro, montrant une amélioration par rapport à 2021. Le dinar a eu des variations mensuelles intéressantes, avec une appréciation notable dans les derniers mois de l’année.

Le taux de change est crucial pour équilibrer l’économie. Il influence la balance des paiements, la production et les prix. En Algérie, une amélioration notable du solde budgétaire et un excédent du compte courant ont marqué l’économie en 2022. Ces facteurs montrent que le taux de change effectif réel (TCER) est bien aligné avec son niveau d’équilibre, donnant ainsi à la Banque d’Algérie la possibilité d’utiliser le taux de change comme un outil pour gérer l’inflation récente.

Evolution mensuelle du cours du dinar algérien

Politique Monétaire

En général, la politique monétaire peut être expansionniste ou restrictive. L’expansion monétaire vise à augmenter l’offre de monnaie pour stimuler l’activité économique et la croissance. Cela peut se faire en abaissant les taux d’intérêt, en augmentant la masse monétaire ou en encourageant les prêts bancaires. En revanche, une politique monétaire restrictive vise à ralentir l’activité économique pour éviter l’inflation, en réduisant la masse monétaire et en augmentant les taux d’intérêt.

Dans le contexte algérien, la Banque d’Algérie est l’institution monétaire nationale chargée de mettre en œuvre la politique monétaire. Son objectif est de maintenir la stabilité financière du pays en veillant à ce que l’offre de monnaie réponde aux besoins de l’économie, tout en évitant l’inflation et en stabilisant le taux de change de la monnaie nationale.

Ces dernières années, la politique monétaire algérienne a dû relever des défis tels que la chute des prix du pétrole, principale source de revenus du pays. Pour y faire face, la Banque d’Algérie a pris plusieurs mesures, notamment en augmentant les taux d’intérêt et en limitant la croissance de la masse monétaire pour prévenir l’inflation. Parallèlement, des réformes structurelles ont été lancées pour diversifier l’économie et réduire la dépendance aux exportations de pétrole

Politique monétaire en 2022

L’année 2022 a été marquée par des défis économiques significatifs et des opportunités pour l’économie algérienne, qui a montré une résilience remarquable face aux répercussions de la pandémie de COVID-19 et d’autres perturbations mondiales. Parmi ces défis, la crise énergétique européenne a entraîné une augmentation des prix des hydrocarbures, profitant ainsi à l’Algérie par une amélioration de sa balance commerciale grâce à une hausse des exportations, notamment celles hors hydrocarbures, et une réduction des importations, tout en augmentant ses réserves de change. Néanmoins, la gestion de l’inflation importée est restée une préoccupation majeure.

Face à ces enjeux, la Banque d’Algérie a entrepris de normaliser progressivement sa politique monétaire à partir de mars 2022. Cette normalisation a inclus la levée de mesures exceptionnelles instaurées pendant la crise sanitaire, des opérations ciblées pour contrôler l’excès de liquidité et un ajustement du taux de change du dinar. Ces mesures visaient à stabiliser l’économie face à une inflation persistante, qui est devenue un problème global.

Les banques centrales à travers le monde ont ajusté leurs politiques pour maintenir la stabilité des prix, soulignant l’importance d’une approche adaptée à chaque contexte économique. Les facteurs influençant ces politiques varient d’un pays à l’autre et incluent la structure financière, le contexte macroéconomique, et le cadre juridique et réglementaire.

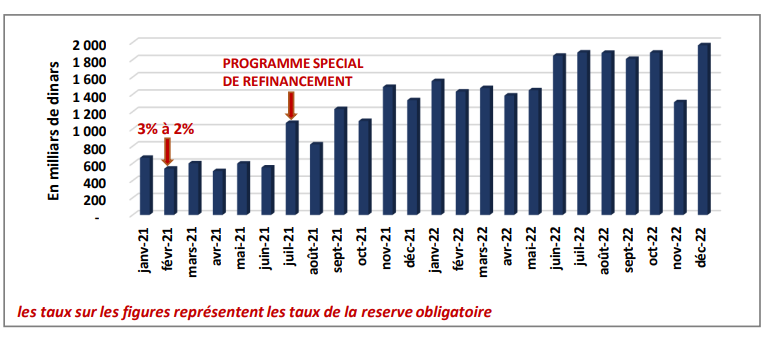

En 2022, le taux de réserves obligatoires est resté fixé à 2 % et le taux d’intérêt directeur à 3 % en Algérie. De plus, un Programme Spécial de Refinancement lancé en juillet 2021 a été terminé en juin 2022. En octobre, une opération de reprise de liquidité de 300 milliards de dinars a été effectuée pour gérer l’excès de liquidité et soutenir le financement de l’économie nationale.

L’ajustement du taux de change du dinar algérien entre juillet et septembre 2022 a permis une appréciation de la monnaie nationale, alignée avec les améliorations des fondamentaux économiques du pays. Cette mesure a contribué à tempérer l’impact de l’inflation importée, qui a joué un rôle significatif dans l’inflation globale ces dernières années.

Ces actions reflètent une politique monétaire prudente et réfléchie adoptée par la Banque d’Algérie, adaptée à un environnement économique mondial en constante évolution.

En 2022, la politique monétaire en Algérie a été marquée par des décisions importantes et des performances économiques. Voici les points clés :

1. Normalisation Graduelle :

- La Banque d’Algérie a entrepris une normalisation progressive de sa politique monétaire.

- Elle a mis fin aux mesures d’allégement exceptionnelles des règles prudentielles instaurées en avril 2020 pour soutenir le système bancaire pendant la pandémie.

2.Taux d’Intérêt et Réserves Obligatoires :

- Les taux de réserves obligatoires sont restés à 2 %.

- Le taux d’intérêt directeur applicable aux opérations de refinancement est resté à 3 %.

3.Réduction de l’Inflation Importée :

- En octobre 2022, une reprise de liquidité bilatérale ciblée de 300 milliards de dinars a été mise en place pour absorber l’excès potentiel de liquidité inflationniste.

- L’ajustement du taux de change du dinar algérien a également contribué à réduire l’inflation importée.

Ces mesures ont été prises avec précaution pour maintenir l’équilibre entre stabilité économique et coûts raisonnables

Evolution de la situation monétaire 2022

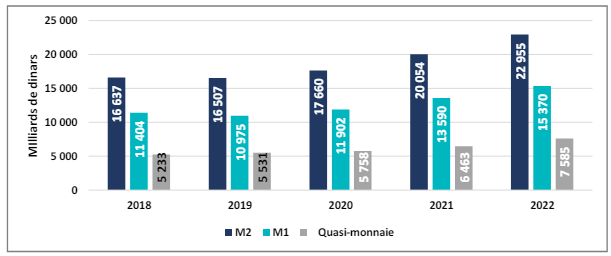

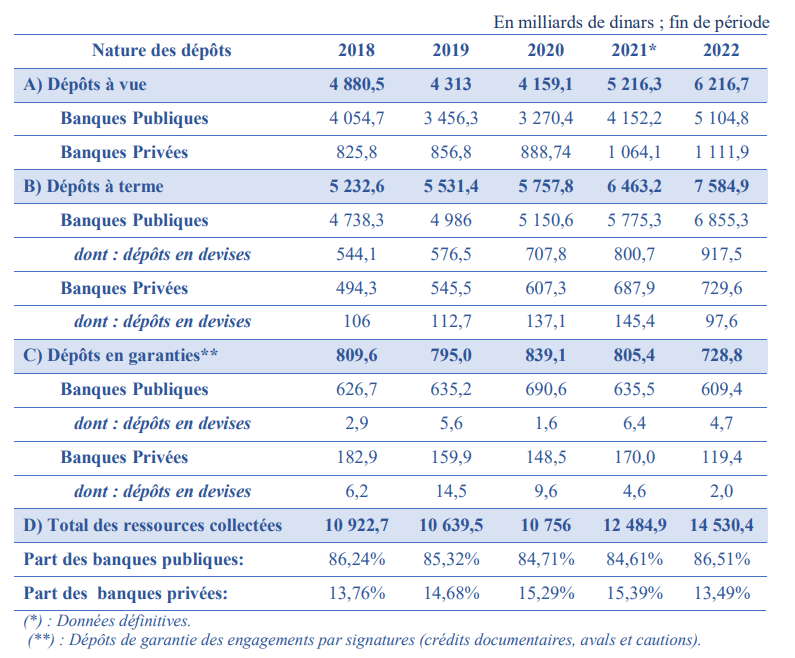

En 2022, la masse monétaire M2 en Algérie a connu une croissance significative, passant de 20 053,52 milliards de dinars à la fin de 2021 à 22 955,35 milliards de dinars à la fin de 2022. Cette augmentation est principalement due à la hausse de l’agrégat M1, qui a augmenté de 13,10 % en 2022 par rapport à une croissance de 14,19 % en 2021. L’agrégat quasi-monnaie a également enregistré une croissance d’environ 17,36 % à la fin de 2022, atteignant 7 584,93 milliards de dinars contre 6 463,21 milliards de dinars à la fin de 2021.

En excluant les dépôts de l’entreprise nationale des hydrocarbures, la masse monétaire M2 a augmenté de 10,98 % en 2022 par rapport à 9,29 % en 2021, passant de 19 007,03 milliards de dinars en 2021 à 21 094,33 milliards de dinars en 2022. La croissance significative des dépôts à vue a été la principale composante monétaire contribuant à cette hausse, représentant 34,31 % de la masse monétaire M2 en 2022 (contre 44,62 % en 2021). Il est important de noter que cette augmentation des dépôts à vue a été stimulée par l’augmentation des dépôts de l’entreprise nationale des hydrocarbures, suite à la hausse des prix du pétrole et du gaz. En revanche, les dépôts auprès du Trésor ont enregistré une croissance négative de (-10,76 %) en 2022, comparée à une croissance positive de 17,20 % en 2021, passant de 398,76 milliards de dinars en 2021 à 355,84 milliards de dinars en 2022[1].

La masse monétaire (M1)

Évolution des dépôts et de la circulation fiduciaire en Algérie :

1. Dépôts auprès des CCP : Une croissance remarquable

Selon les données de la Banque d’Algérie, les dépôts auprès des CCP (Comptes courants postaux) ont connu une progression notable en 2022, affichant une croissance de 12,21% par rapport à l’année précédente. Cette hausse significative, qui contraste avec la baisse de -0,99% enregistrée en 2021, porte le montant total des dépôts à 1 347,85 milliards de dinars en 2022, contre 1 201,18 milliards en 2021.

Cette évolution positive s’explique par plusieurs facteurs, dont :

- – L’amélioration du pouvoir d’achat des ménages suite à la hausse des prix du pétrole, principale source de revenus pour l’Algérie.

- – Le renforcement de l’inclusion financière, avec un accès accru aux services bancaires, notamment pour les populations rurales.

- – La diversification des produits et services offerts par les CCP, répondant mieux aux besoins des clients.

- – Le développement du commerce électronique, qui encourage l’utilisation des moyens de paiement dématérialisés.

2. Circulation fiduciaire : Une hausse continue

Parallèlement à la croissance des dépôts bancaires, la circulation fiduciaire hors banques a également connu une augmentation en 2022, avec un taux de croissance de 10,14%. Ce chiffre, légèrement supérieur à celui de 2021 (9,35%), porte la masse monétaire en circulation à 7 392,80 milliards de dinars en 2022, contre 6 712,15 milliards l’année d’avant.

Cette hausse de la circulation fiduciaire peut s’expliquer par :

- L’habitude persistante des Algériens d’utiliser l’argent liquide pour leurs transactions quotidiennes.

- Le développement du secteur informel, qui favorise l’utilisation de l’argent liquide.

- Les contraintes liées à l’accès aux services bancaires, notamment dans les zones rurales.

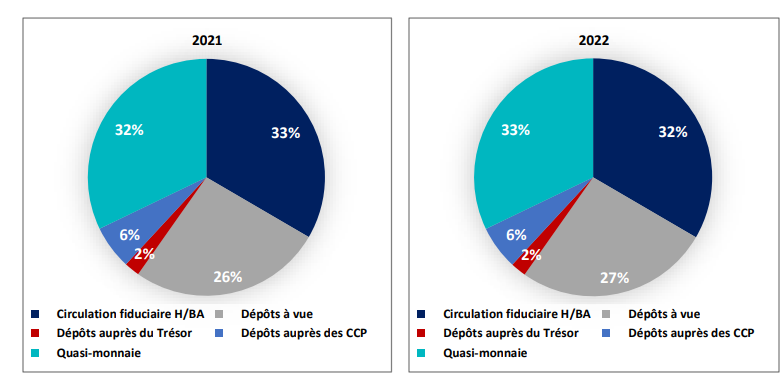

Néanmoins, il est important de noter que la part de la circulation fiduciaire dans la masse monétaire M2 reste élevée en 2022, s’établissant à 32% contre 33% en 2021. Cette proportion, bien que légèrement inférieure à celle de l’année précédente, met en évidence la persistance d’une certaine préférence pour l’argent liquide en Algérie.

Agrégat (M2)

1.M2 : Une croissance soutenue

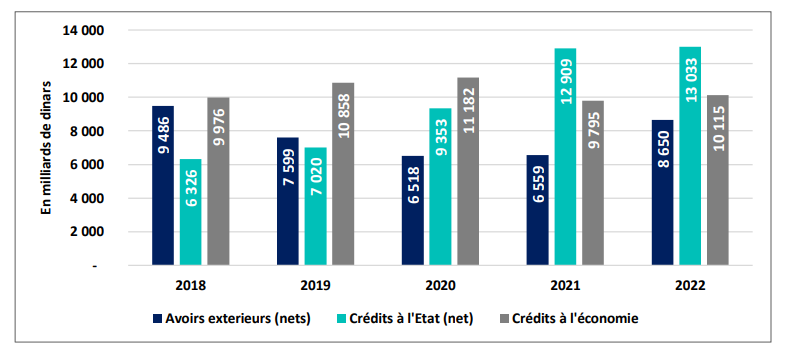

L’année 2022 a été marquée par une progression notable de la masse monétaire M2 en Algérie, avec une hausse de 13,54% par rapport à 2021. Cette augmentation, qui s’élève à 24 235,18 milliards de dinars en 2022 contre 21 317,33 milliards l’année d’avant, s’explique principalement par l’expansion des crédits nets à l’État (+0,97%), des crédits à l’économie (+11,05%) et des avoirs extérieurs nets (+31,88%).

Forte part de la circulation fiduciaire : Un défi pour l’inclusion financière

Malgré cette tendance à la hausse, il est important de souligner que la circulation fiduciaire hors banques conserve une part importante dans la masse monétaire M2, s’établissant à 32% en 2022 contre 33% en 2021. Cette prédominance de l’argent liquide constitue un défi majeur pour la mise en œuvre de l’inclusion financière en Algérie, limitant l’accès des populations à des services bancaires modernes et efficients.

2.Comportement des agents économiques en période d’incertitude

Comme le souligne le texte complémentaire fourni, cette forte demande de monnaie fiduciaire observée depuis le début de la pandémie s’explique en grande partie par le comportement des agents économiques en période d’incertitude et de crise. Face à une conjoncture volatile, les individus et les entreprises ont tendance à privilégier les liquidités à des fins de précaution et de réserve de valeur.

3.Décomposition de l’expansion de la masse monétaire M2

L’expansion de la masse monétaire M2 en 2022 a été principalement tirée par les crédits nets à l’économie, dont la contribution s’élève à 11,05%. Viennent ensuite les avoirs extérieurs nets, avec une contribution de 72,07%, et les crédits nets à l’État, dont la part s’établit à 4,29%.

4.Évolution des crédits nets à l’État et des avoirs extérieurs nets

- Crédits nets à l’État : Ils ont connu une légère augmentation de 0,97% en 2022, passant de 12 908,70 milliards de dinars à fin 2021 à 13 033,30 milliards de dinars à fin 2022.

- Avoirs extérieurs nets : Ils ont enregistré une croissance remarquable de 31,88% en 2022, s’élevant à 8 650,40 milliards de dinars à fin 2022 contre 6 559,13 milliards à fin 2021. Cette hausse s’explique principalement par l’augmentation des recettes d’exportation du pétrole, principale source de revenus pour l’Algérie.

Structure de la masse monétaire

Liquidité bancaire

I. Évolution des crédits à l’économie : Ralentissement de la croissance

- Les crédits à l’économie, hors rachats des crédits syndiqués des banques, ont enregistré une croissance de 5,57% en 2022, contre 3,27% précédemment indiqué. Ce chiffre, corrigé à partir du rapport annuel de la Banque d’Algérie, met en évidence un ralentissement de la dynamique de distribution du crédit par rapport à l’année 2021 (9,21%).

- Cette tendance peut s’expliquer par plusieurs facteurs, tels que :

- Le resserrement de la politique monétaire de la Banque d’Algérie.

- La prudence accrue des banques face au risque de dégradation de la qualité du crédit.

- Un contexte économique incertain marqué par la persistance de l’inflation.

II. Liquidité bancaire : Hausse modérée malgré le resserrement monétaire

- La liquidité bancaire a connu une progression de 10,14% en 2022, atteignant 7 392,80 milliards de dinars.

- Cette augmentation, bien que modérée par rapport à l’année 2021 (32,98%), s’explique par plusieurs facteurs :

- La poursuite des mesures d’allègement quantitatif mises en place par la Banque d’Algérie en réponse à la crise sanitaire.

- La bonne tenue des dépôts bancaires, notamment des dépôts à terme.

- Malgré le resserrement de la politique monétaire, la liquidité bancaire a donc conservé un certain dynamisme en 2022.

III. Marché interbancaire : Dynamisme persistant et légère hausse des taux

- Le marché interbancaire a maintenu son dynamisme en 2022, avec un encours moyen mensuel de 102,6 milliards de dinars, en hausse de 34,9% par rapport à 2021.

- Les taux d’intérêt moyens pondérés des opérations interbancaires ont connu une légère augmentation en 2022, évoluant dans une fourchette comprise entre 1,20% et 2,77% contre 1,04% et 2,62% en 2021.

- Cette hausse modérée des taux reflète l’impact du resserrement de la politique monétaire, tout en maintenant des conditions d’accès au financement relativement favorables pour les banques.

IV. Marché des titres de créances négociables : Domination des émissions obligataires

- Le marché des titres de créances négociables a été marqué par une forte hausse des émissions en 2022, avec un encours total de 4 327,76 milliards de dinars à fin 2022, soit une augmentation de 74,7% par rapport à 2021.

- Cette progression est essentiellement due à la dominante des émissions obligataires, qui ont représenté 93,2% du total des émissions en 2022.

- Les taux de rendement des titres d’État ont connu une hausse notable en 2022, reflétant le contexte de resserrement de la politique monétaire et d’anticipation d’une hausse de l’inflation.

- Le segment des Bons du Trésor a connu une part en légère baisse, tandis que celui des Obligations du Trésor Assimilables (OTA) a enregistré une part en légère augmentation.

Conclusion : Une évolution contrastée dans un contexte de resserrement monétaire

L’année 2022 a été marquée par une évolution contrastée de la liquidité bancaire et du marché monétaire en Algérie.

- La liquidité bancaire a connu une hausse modérée malgré le resserrement de la politique monétaire.

- Le marché interbancaire a maintenu son dynamisme avec une légère hausse des taux.

- Le marché des titres

Intermédiation et infrastructures bancaire

L’intermédiation bancaire joue un rôle crucial dans le dynamisme économique en permettant aux institutions financières de recueillir les dépôts des clients pour ensuite les redistribuer sous forme de prêts. Ce processus est fondamental pour une allocation efficace des ressources financières, stimulant par conséquent la croissance économique.

Les infrastructures sur lesquelles repose ce système d’intermédiation sont variées et complexes. Elles incluent le système de paiement, essentiel pour les transactions quotidiennes, les marchés financiers qui facilitent l’échange de titres financiers, les chambres de compensation qui assurent la liquidation des transactions, les systèmes de cotation qui évaluent les actifs financiers, et la réglementation bancaire, qui vise à maintenir la stabilité et la confiance dans le secteur financier.

En Algérie, le secteur bancaire a connu une évolution notable ces dernières années grâce à des réformes et à une modernisation accrue. Toutefois, le pays fait face à des défis persistants en termes d’inclusion financière, avec une partie importante de la population encore peu ou pas bancarisée. De plus, la diversification des sources de financement reste un enjeu majeur, l’économie algérienne étant fortement dépendante de quelques secteurs clés comme les hydrocarbures. Ces défis nécessitent des réponses politiques et des innovations financières pour améliorer l’accès aux services bancaires et élargir les options de financement disponibles pour les entreprises et les particuliers.

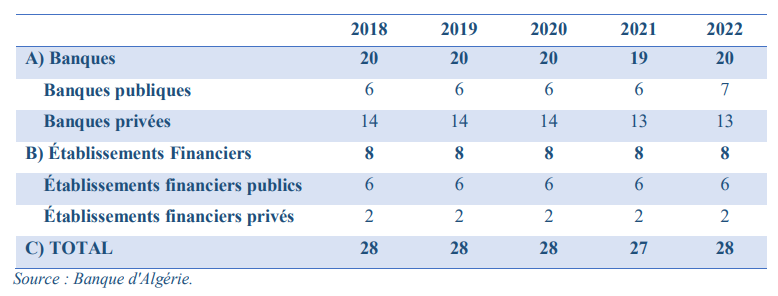

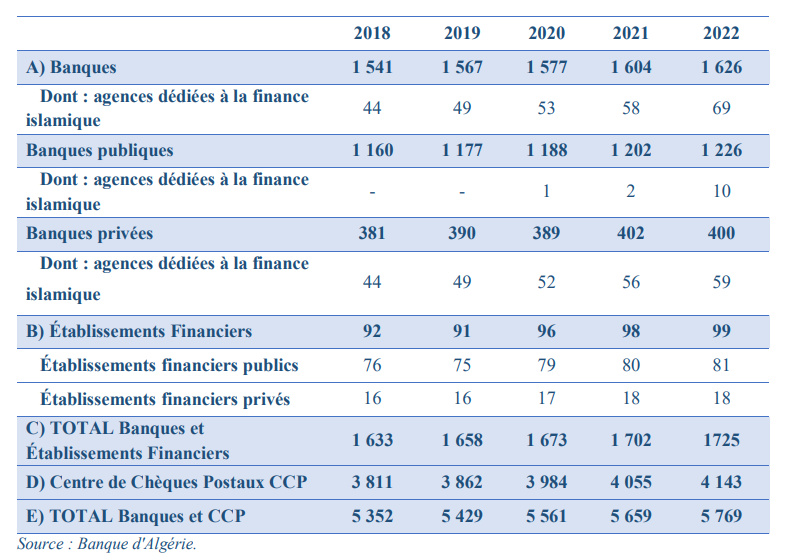

Bancarisation en 2022 : agences

Le secteur bancaire algérien a connu une évolution positive en 2022, marquée par une amélioration des indicateurs clés de la bancarisation. Cette analyse s’appuie sur le rapport 2022 de la Banque d’Algérie et d’autres sources pertinentes.

Taux de bancarisation en hausse

Le taux de bancarisation, défini par le nombre de comptes bancaires par personne en âge de travailler, a légèrement augmenté en 2022 pour atteindre 3,26 comptes par personne, contre 3,08 comptes en 2021. Cette progression est due à l’augmentation du nombre de comptes bancaires ouverts par les banques et les centres des chèques postaux.

Disparités entre les banques publiques et privées

Les banques publiques détiennent 1 226 agences sur un total de 1 626, soit 75%. Les banques privées, quant à elles, comptent 400 agences.

Développement de la finance islamique

69 agences bancaires sont dédiées à la finance islamique à fin 2022, contre 58 à fin 2021. Ce développement reflète l’intérêt croissant pour la finance islamique en Algérie.

Densité des agences bancaires

Il y a une agence bancaire pour 26 551 habitants en Algérie en 2022. Ce ratio est légèrement inférieur à celui de 2021 (une agence pour 26 675 habitants).

Accès aux services bancaires

Un guichet bancaire est accessible pour 8 228 personnes en âge de travailler en 2022. Ce ratio est légèrement supérieur à celui de 2021 (un guichet pour 8 204 personnes).

Réseau des chèques postaux

Le réseau des chèques postaux compte 4 143 agences réparties sur le territoire national. Un établissement postal est accessible pour 3 229 personnes actives.

Bancarisation en 2022 : comptes bancaires

En Algérie, le taux de bancarisation, indicateur du nombre de comptes bancaires par personne en âge de travailler, a connu une légère hausse en 2022 pour atteindre 3,26 comptes par individu. Cette évolution positive s’explique par l’augmentation du nombre de comptes bancaires ouverts, tant en dinars qu’en devises, ainsi que par le développement des services bancaires numériques.

Cependant, des disparités persistent dans l’accès aux services bancaires. Les banques publiques détiennent la majorité des agences bancaires, tandis que la densité des agences est inégale sur le territoire national. De plus, certaines populations, comme les populations rurales ou les personnes non salariées, rencontrent encore des difficultés à accéder aux services bancaires.

Malgré ces défis, la bancarisation en Algérie est en progression constante. Les efforts du gouvernement, notamment à travers des programmes comme « un compte bancaire pour chaque citoyen », et des banques pour développer des offres adaptées aux différents segments de la population, contribuent à améliorer l’inclusion financière.

Le développement des technologies numériques, telles que les services bancaires mobiles et internet, devrait également jouer un rôle important dans l’amélioration de l’accès aux services bancaires. En effet, ces technologies permettent de réduire les coûts et les contraintes géographiques liées à l’accès aux agences bancaires traditionnelles.

En conclusion, si la bancarisation en Algérie est en plein essor, il reste encore du chemin à parcourir pour atteindre un niveau d’inclusion financière optimal. La réduction des disparités dans l’accès aux services bancaires, le développement de l’offre de produits et services bancaires adaptés et la promotion des technologies numériques constituent des enjeux majeurs pour les années à venir.

Conclusion

La bancarisation en Algérie est en progression constante, mais il reste encore des marges de progrès. L’arrivée d’une nouvelle banque, la Banque Nationale de l’Habitat, devrait contribuer à l’inclusion financière et à l’amélioration de l’accès aux services bancaires pour la population algérienne.

Points clés à retenir

- Taux de bancarisation en hausse : 3,26 comptes par personne en âge de travailler en 2022

- Nombre de comptes bancaires en hausse : 16 546 288 comptes actifs à fin 2022

- Disparités entre les banques publiques et privées

- Développement de la finance islamique

- Densité des agences bancaires : 1 agence pour 26 551 habitants

- Accès aux services bancaires : 1 guichet pour 8 228 personnes en âge de travailler

- Réseau des chèques postaux : 4 143 agences réparties sur le territoire national